A股上市公司2022年半年报的披露如火如荼进行中。

25日晚间,又有包括藏格矿业、万泽股份、北斗星通、新大正、维宏股份、山东赫达在内的多家公司披露2022年半年报,藏格矿业业绩大幅增长,利润同比暴增超400%。

此外,半年报业绩预告披露仍在进行,一些公司当晚披露了2022 年半年度业绩预告的自愿性披露公告。

值得注意的是,上述发布半年报或半年度业绩预告的公司中,多家涉足锂产业链,可谓“有锂”业绩就大增。

多家公司披露半年报

藏格矿业利润暴增逾400%

25日晚间,A股市场多家上市公司披露2022年半年报。

藏格矿业披露的2022年半年报显示,公司2022年上半年实现营收约35.1亿元,同比增长218.53 %,实现归母净利润23.97亿元,同比暴增438.01%。随定期报告一起发布的,还有一份堪称壕气的半年度利润分配预案,拟以总股本15.8亿股为基数,向全体股东每10股派发现金红利18.98元,合计分红金额达30亿元。

资料显示,藏格矿业主要产品为氯化钾和碳酸锂,也是公司两大主要营收和利润来源。

氯化钾方面,公司全资子公司藏格钾肥拥有青海察尔汗盐湖铁路以东 724.35 平方公里的采矿权,通过溶解固体钾矿、盐田摊晒生成光卤石原料,采用冷分解-浮选法工艺生产出优质的氯化钾产品,主要销售给下游复合肥企业生产农资产品;碳酸锂方面,公司全资二级子公司藏格锂业利用盐田摊晒过程中排放的老卤为原料,采用自主研发的“吸附法提锂---反渗透浓缩纳滤除杂---MVR 浓缩---碳酸钠沉淀工艺”,从超低浓度卤水中提取锂元素,生产出电池级碳酸锂(Li2CO3≥99.5%)产品,作为锂离子电池正极材料的基础原料,主要销售给下游锂电池正极材料生产企业。

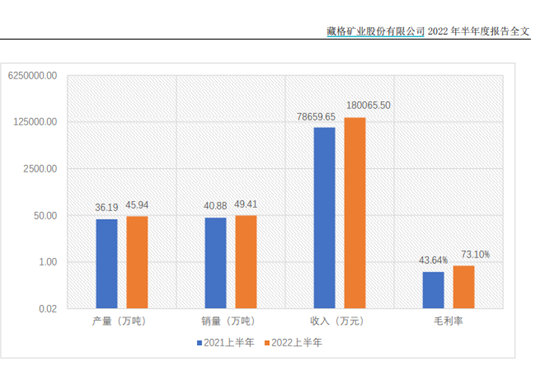

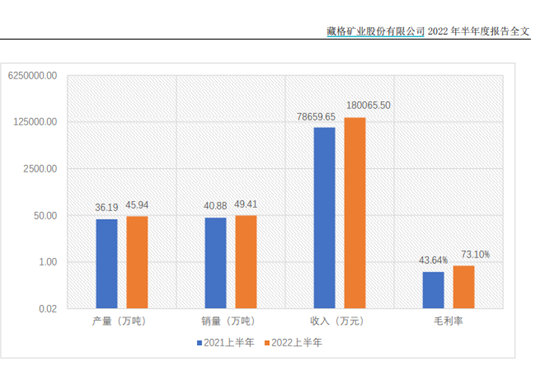

具体来看,根据上述半年报,氯化钾业务方面,报告期内,藏格矿业实现氯化钾产量 45.94 万吨、同比增长 26.94%(上年同期 36.19 万吨),销量49.41 万吨、同比增长 20.87%(上年同期 40.88 万吨);实现营业收入约18亿元、同比增长128.92%(上年同期约7.87亿元),毛利率 73.10%、同比增长 29.45%(上年同期 43.64%)。

上述半年报称,2022 年,由于俄乌战争、新冠疫情、通胀等原因,各国日益重视粮食安全,全球粮食价格持续上涨,持续提升粮食需求,推动种植面积扩大,从而提升化肥需求。粮食刚需以及原材料价格持续传导,助推了钾肥市场价格的不断上扬。我国作为钾肥需求大国,国产钾生产能力受资源因素制约,增产供货有限。国内钾肥产量无法满足市场需求,钾肥的紧供给状态刺激了钾肥价格上涨。

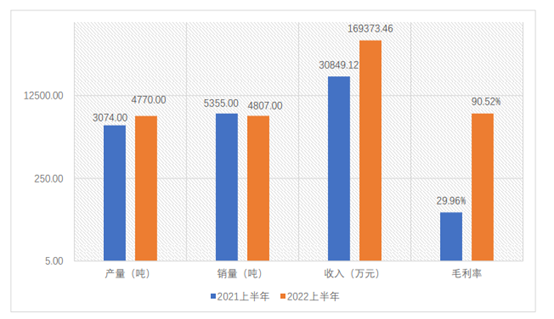

碳酸锂业务方面,报告期内,公司实现碳酸锂产量 4,770 吨、同比增长 55.17%(上年同期 3,074 吨),销量 4,807 吨、同比增长-10.23%(上年同期 5,355 吨);实现营业收入约 16.94亿元、同比增长 449.04%(上年同期约3.08亿元),毛利率 90.52%、同比增长 60.55%(上年同期 29.96%)。

从上述半年报可以看出,公司上半年碳酸锂销量同比小幅下滑,但这一块的营收却同比增长超过4倍,由此可以推断出,碳酸锂销售收入的同比大幅增长,主要是因销售价格同比大幅增长。

上述半年报称,电动汽车的出现和快速渗透,带来了动力电池关键原材料锂需求的空前爆发,锂电产业迎来了快速发展的成长期。根据国家工业和信息化部统计数据,2022 年上半年,新能源汽车的产销量分别完成了 266 万辆和 260 万辆,均同比增长了 1.2 倍,产销规模创历史新高,市场渗透率达到 21.6%。

新能源汽车数量的迅速增长,催生了对锂原料的旺盛需求。根据中国无机盐工业协会锂盐行业分会统计数据,2022 年 1-6 月,国内碳酸锂产量达 113,726 吨,同比增长 28.86%,但仍无法满足市场对锂原料的需求,国内仍需大量进口,2022 年 1-5 月碳酸锂进口数量达 42,935 吨。在锂原料供应相对紧张及产业需求上升的双重刺激下,锂盐价格回升并创造历史新高。根据中国无机盐工业协会锂盐行业分会统计数据,上半年电池级碳酸锂价格从年初的 27.95 万元/吨一度上涨到50.4 万元/吨,到了 6 月,价格逐渐回稳至 47 万元/吨上下,全球锂盐企业盈利水平显著提升。

藏格矿业之外,其他几家当晚披露半年报的公司业绩表现差异较大。其中,万泽股份、新大正、山东赫达归母净利润同比正增长,而北斗星通、维宏股份归母净利润同比则现下滑。

半年报业绩预告披露仍在进行

除了正式的半年报,A股市场的半年报业绩预告披露也仍在进行中。

比如25日晚间,国芯科技发布2022 年半年度业绩预告的自愿性披露公告。公告显示,经财务部门初步测算,公司预计2022年半年度实现营业收入2亿元至2.1亿元,与上年同期相比,将增长5,900万元至6,900万元,同比增长42.10%至49.19%;预计2022年半年度实现归属于母公司所有者的净利润为5,800万元至6,300万元,与上年同期相比,将增加5,500万元至6,000万元,同比增加1,732%至1,890%;预计2022年半年度实现归属于母公司所有者的扣除非经常性损益后的净利润为1,700万元至2,100万元,与上年同期相比,将增加2,260万元至2,660万元,扭亏为盈。

对于业绩变化的主要原因,国芯科技的公告称,对比上年同期,本报告期内公司持续调整产品结构,抓住行业发展机遇,围绕国家重大需求、汽车电子和云安全应用,积极开拓市场和客户,克服疫情带来的影响,有效保障产能需求,使得公司业务实现了持续增长。

另一家A股上市公司壹石通披露的2022 年半年度业绩预告的自愿性披露公告显示,经公司财务部门初步核算,预计公司 2022 年半年度实现归属于母公司所有者的净利润为 7,500 万元到 8,400 万元,与上年同期(法定披露数据)相比,将增加 3,230.91 万元到 4,130.91 万元,同比增长 75.68%到 96.76%;公司预计 2022 年半年度实现归属于母公司所有者的扣除非经常性损益的净利润为 6,500 万元到 7,200 万元,与上年同期(法定披露数据)相比,将增加2,511.35 万元到 3,211.35 万元,同比增长 62.96 %到 80.51%。

对于业绩变化的主要原因,壹石通的上述业绩预告称,报告期内,受益于新能源汽车行业高景气发展的态势,公司锂电池涂覆材料的市场需求持续旺盛,勃姆石产品销量同比大幅增长。公司应用于锂电池导热粘接胶等领域的球形氧化铝产品销量同比显著提升,从而带动公司电子材料业务板块的快速增长。此外,报告期内,公司收到的政府补助资金同比呈现较快增长。

值得注意的是,近日“新新能源车这么火爆,钱被谁赚走了”的灵魂之问引起市场关注。

前有广汽集团董事长曾庆洪在2022世界动力电池大会上称,“动力电池成本已经占到新能源汽车的40%-50%,甚至60%,并调侃称“我们现在不是在给宁德时代打工吗?”

后有宁德时代董事长曾毓群称,上游原材料的炒作带来了产业链短期的困扰。上游材料涨价,导致电池厂商成本增长。

车企和电池制造商都觉得自己“没赚”,矛头指向了生产电池的原材料涨价。

不过,从上述更接近锂产业链上游的上市公司的半年报或业绩预告来看,生产电池的原材料价格同比大幅上涨,使得相关公司业绩同比大增,这里面一定程度上还是新能源车热潮下,对生产电池的原材料的需求急速增长,明显超过了供给增长的速度,短期内供求关系出现不平衡。从供求理论来看,一旦供需再次达到平衡,生产电池的原材料价格就可能迎来拐点。

| 歡迎光臨 比思論壇 (http://asicrs.com/) | Powered by Discuz! X2.5 |